加入購(gòu)房群 買(mǎi)房?jī)?yōu)惠資源限時(shí)領(lǐng)!融創(chuàng)

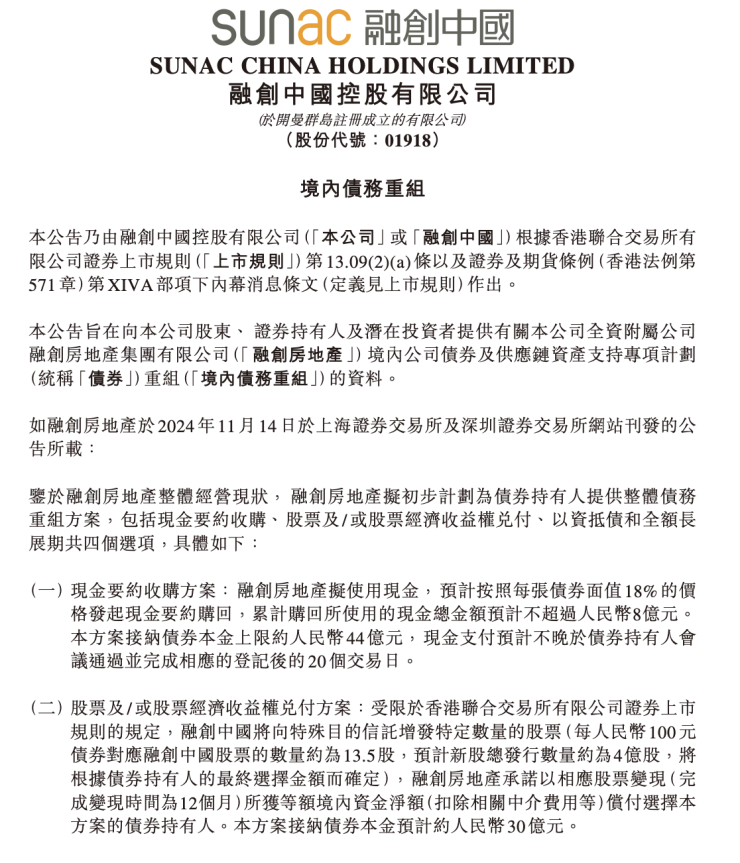

11月14日,發(fā)布方案融創(chuàng)中國(guó)控股有限公司發(fā)布境內(nèi)債務(wù)重組的境內(nèi)公告,披露了公司境內(nèi)債券二次重組方案,債次重組方案涵蓋了現(xiàn)金要約收購(gòu)、融創(chuàng)股票及股票經(jīng)濟(jì)收益權(quán)兌付、發(fā)布方案以資抵債和全額長(zhǎng)展期四個(gè)選項(xiàng)。境內(nèi)

現(xiàn)金要約收購(gòu)方案顯示,融創(chuàng)擬使用現(xiàn)金,預(yù)計(jì)按照每張標(biāo)的債券面值18%的價(jià)格發(fā)起現(xiàn)金要約購(gòu)回,累計(jì)購(gòu)回所使用的現(xiàn)金總金額預(yù)計(jì)不超過(guò)8億元人民幣;本方案接納標(biāo)的債券本金上限約44億元,現(xiàn)金支付預(yù)計(jì)不晚于持有人會(huì)議通過(guò)并完成相應(yīng)的登記后的20個(gè)交易日。

股票及股票經(jīng)濟(jì)收益權(quán)兌付方案顯示,融創(chuàng)將協(xié)調(diào)控股股東融創(chuàng)中國(guó)控股有限公司在中國(guó)香港向特殊目的信托增發(fā)特定數(shù)量的股票(每100元人民幣面值標(biāo)的債券對(duì)應(yīng)融創(chuàng)中國(guó)股票的數(shù)量約為13.5股,預(yù)計(jì)總發(fā)行新股數(shù)量約為4億股,將根據(jù)債券持有人的最終選擇金額而確定),公司承諾以股票變現(xiàn)(完成變現(xiàn)時(shí)間為12個(gè)月)所獲等額境內(nèi)資金凈額(扣除相關(guān)中介等費(fèi)用),償付選擇本方案的債券持有人;本方案接納標(biāo)的債券本金預(yù)計(jì)約30億元。

以資抵債方案顯示,融創(chuàng)擬將其間接控股的下屬公司所持有的特定資產(chǎn)收益權(quán)委托給信托公司成立服務(wù)型信托,發(fā)行人以持有的服務(wù)信托份額折價(jià)置換債券持有人所持有并選擇以資抵債方案的標(biāo)的債券(預(yù)計(jì)每100元人民幣標(biāo)的債券面值置換35元信托份額),債券持有人取得服務(wù)信托份額后,間接持有發(fā)行人下屬公司的特定資產(chǎn)收益權(quán),該服務(wù)型信托預(yù)計(jì)存續(xù)4年;本方案接納標(biāo)的債券本金上限約41億元。

全額長(zhǎng)展期方案顯示,若本次債券重組方案得以順利推進(jìn)落地,融創(chuàng)將在上述選項(xiàng)完成后以現(xiàn)金方式支付選擇全額長(zhǎng)展期方案的標(biāo)的債券約1%本金;剩余本金將展期至2034年6月9日,本金部分自2029年12月9日起每半年現(xiàn)金支付,利息部分(包括過(guò)往已產(chǎn)生的未付利息、罰息及未來(lái)展期期間利息等(如有))統(tǒng)一降低至1%左右,過(guò)往及展期期間利息將掛賬至最后一期本金支付日,單利計(jì)息、不計(jì)復(fù)利。

公告稱(chēng),上述債務(wù)重組方案選項(xiàng)為擬推進(jìn)的初步方案,尚未最終確定,存在一定不確定性。融創(chuàng)將通過(guò)召開(kāi)債券持有人會(huì)議的形式推進(jìn)境內(nèi)債務(wù)重組事宜。

來(lái)源:環(huán)球網(wǎng)