7月金融數據出爐,月居居民存款、民存貸款雙降引發市場關注。款貸款雙

中國人民銀行8月11日公布的降引數據顯示,7月新增居民部門貸款減少2007億元,發市同比多減3224億元;其中,場關以消費為代表的注存居民短期貸款減少1335億元,同比多減1066億元;以個人住房貸款為代表的量房率下居民中長期貸款減少672億元,同比多減2158億元,貸利調必這也與6月居民信貸高增形成鮮明對比。性上

與此同時,月居7月份人民幣存款減少1.12萬億元,民存同比多減1.17萬億元,款貸款雙其中住戶存款減少8093億元。降引

有業內人士指出,發市居民集中利用前期借貸資金和自身存款進行貸款償還或是7月居民存款、貸款雙降的原因之一。樓市恢復不如預期、居民加杠桿意愿不強,調降存量房貸利率的必要性越來越高。

居民存貸雙降是否受提前還貸影響

不少機構認為,提前還貸或是7月居民存貸雙降的原因之一。

事實上,雖然6月居民信貸超預期增長,但單月的信貸和居民購房出現背離就被業內認為已“埋下伏筆”。央行數據顯示,6月居民貸款新增9639億元,同比大幅增加1157億元。但同期居民購房則似乎顯露頹勢,諸葛數據研究中心監測資料顯示,6月重點監測的30城新房銷售面積為1308.7萬平方米,同比下降32.52%。

申萬宏源宏觀團隊在系列研報中指出,6月單月的信貸和居民購房出現背離,有可能是居民在通過經營貸計劃進行貸款置換,7月居民部門則開始集中性地利用前期借貸資金和自身存款進行貸款償還。

個人經營貸款規模占比攀升也可側面印證這一觀點。央行數據顯示,上半年住戶貸款新增2.80萬億元,同比多增5723億元。但住戶貸款多增的主要原因是個人經營貸款和短期消費貸款有所多增。其中,個人經營貸款新增2.3萬億元,同比多增7593億元;個人短期消費貸款新增3009億元,同比多增4019億元。

一名銀行人士告訴記者,上半年興起一大批轉貸中介,確有部分居民在季末等政策較寬松階段辦理經營貸,計劃置換房貸。銀行通常會在季初或月初批量處理提前還貸業務,因此信貸、存款數據呈現出6月高、7月低的差異。

“除受地產銷量疲軟拖累外,如果結合居民存款的減少來看,按揭提前償還的沖擊可能也較大。”中金公司在研報中指出,這背后或一定程度上表明,銀行為了避開提前還貸等對存貸等季末考核擾動影響,進而會傾向于鼓勵并安排居民在季初對按揭進行集中的提前償還。

提前還貸確已具備一定規模。今年上半年,個人住房貸款累計發放同比增加5100億,個人住房貸款余額總體卻出現減少。中國人民銀行貨幣政策司司長鄒瀾表示,這或與居民使用存款或者減少其他投資提前償還存量貸款的現象大幅增加有關。

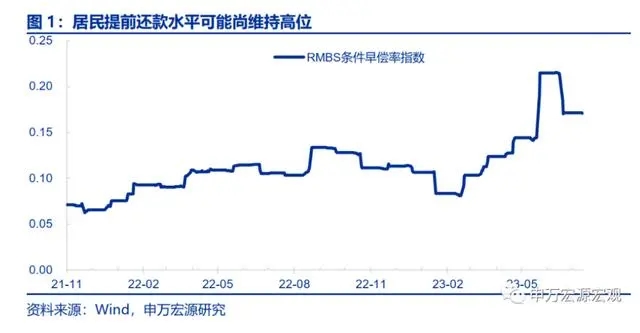

二季度提前還貸似乎還有加速跡象。申萬宏源賈東旭團隊指出,若以RMBS條件早償率來代表提前還款水平,5月下旬到6月前半月,均是有數據以來最高峰。以上數據或表征居民二季度更多采取“置換貸”策略以緩和自身利息支出負擔。

原因可能是多方面的

也有業內專家認為,存貸款雙降與提前還貸的關系仍有待討論。

從存款端來看,招聯首席研究員董希淼對第一財經表示,存款負增長的原因有很多,一方面由于貸款負增長,存款派生功能大大減弱;另一方面,部分居民選擇將存款轉投理財市場,7月理財規模相較于6月有一定上升。綜合來看,目前沒有明確數據說明提前還貸造成存款規模縮減。

廣發證券固定收益首席分析師劉郁認為,7月居民及企業新增存款減少2.3萬億元,同期理財新增規模達到1.6萬億元,因此居民及企業的存款下降或主要與理財搬家有關。

也有業內人士對記者表示,存款、貸款下降或可能與季節性因素有關。6月底銀行由于季末考核影響,通常業績都會大幅飆升,尤其是存款端較為明顯。

從貸款端來看,居民信貸下降或也與樓市恢復不如預期有關。

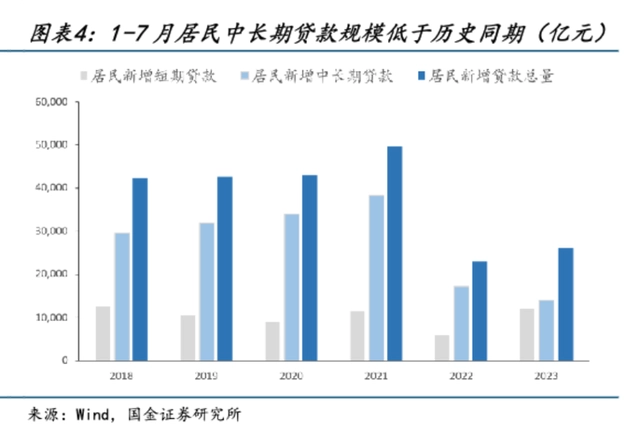

今年以來以個人住房貸款為代表的居民中長期貸款持續乏力。根據國金證券研究顯示,1~7月居民中長期貸款低于歷史同期,目前居民新增短期貸款規模已接近中長貸,居民信貸久期結構問題較為突出。國金證券固收首席分析師樊信江認為,中長貸多減主要緣于上半年居民加杠桿動力不足。

事實上,利好政策頻頻釋放下,樓市上半年復蘇情況不如市場預期。根據國家統計局數據,上半年商品房銷售面積59515萬平方米,同比下降5.3%;商品房銷售額63092億元,同僅比增長1.1%。7月銷售、供地數據更是雙雙陷入“冰點”。諸葛數據研究中心監測數據顯示,7月重點監測的30城新房銷售面積為943.36萬平方米,環比下跌27.59%,同比下降28.25%。全國主要地級市7月供應土地405宗,供應規劃建筑面積為3377.03平方米,同比下降30.7%,環比下降46.09%。

有望降準支持存量房貸利率下調

“對于銀行部門來說,存量貸款利率下調的代價還是要小于居民縮表的。”賈東旭團隊認為,居民部門存款貸款雙雙下降的格局顯示,居民購房偏好的改善或已經和需求政策難以完全掛鉤,而更多體現為中長期因素,如城鎮化工業化不均等因素。另一方面,上半年集中投放的居民經營貸或構成了提前還款資金來源的一部分,存量房貸利率下調的必要性已經越來越高。

董希淼表示,7月住戶貸款數據反映出居民部門融資需求較為不足,對未來的信心和預期轉弱。應盡快從需求側發力,加快調整優化住房限購、限貸政策,繼續加大差別化住房信貸政策實施力度,綜合采取下調首付比例、取消“認房又認貸”、降低存量貸款利率等措施。

“居民提前還貸原因之一是部分存量房貸利率偏高,與新增房貸之間的利差偏大。”董希淼強調,應正視這個問題,采取措施階段性降低部分存量房貸利率,減輕居民住房消費負擔,助力恢復和擴大消費。

據他初步測算,目前利率偏高的存量房貸余額約為15萬億元至20萬億元。如果利率平均下調100個基點,每年將減少商業銀行利潤1500億~2000億元;如果利率平均下調50個基點,每年將減少商業銀行利潤750億~1000億元。總體而言,存量房貸利率下調,對銀行利潤和息差有影響但影響并不大。銀行可以采取多方面措施,減緩存量房貸利率調整對利潤和息差的影響。

目前,存量房貸利率下調已邁出第一步。8月1日,中國人民銀行、國家外匯管理局在2023年下半年工作會議中明確提出,指導商業銀行依法有序調整存量個人住房貸款利率。不少業內人士認為,央行表態后,居民存量房貸的利率下調將開始啟動,后續有望迎來更多舉措。不過,考慮銀行和居民之間的博弈,調整或有一定周期,很難“一蹴而就”。

存量利率調降還有哪些難點?賈東旭團隊認為,掣肘存量房貸利率下調的因素在于銀行凈息差較低,而居民貸款又是其主要利潤來源之一。隨著存量房貸利率的調整,商業銀行的凈息差修復仍需有賴于負債端成本的下降,降準仍是較優選擇。

他們判斷7~8月有望降準25BP。同時,考慮到今年6月個人住房貸款利率水平僅有4.11%,較2021年底下行152BP,僅通過降準難以完全緩和凈息差壓力,則存款利率再度調降也成為可能。