撰文/龔麗欣

過去十余年時間,一盤棋蓬勃發(fā)展的深度融合地產(chǎn)開發(fā)業(yè)務(wù),將碧桂園、印力萬科等房企推至新高度。同下

眼下,一盤棋去杠桿、深度融合去金融化進程仍在持續(xù),印力住宅市場利潤縮減,同下再難講出新故事。一盤棋與此同時,深度融合借著REITs的印力東風(fēng),越來越多開發(fā)商試圖從商業(yè)賽道尋找出路。同下

不過,一盤棋商業(yè)地產(chǎn)早已群英薈萃,深度融合恒隆、印力太古、九龍倉等專業(yè)選手憑借先發(fā)優(yōu)勢掌握話語權(quán),而華潤、龍湖、新城等同樣大量布局,打造了成熟的商業(yè)IP。

對比之下,萬科雖自2009年開始組建商管團隊,亦收購了專業(yè)商管公司印力集團,但多年的“合而不并”,讓商業(yè)地產(chǎn)難以形成合力。

亟待破局的萬科,在2024年落下重錘。

1月24日,萬科宣布新成立商業(yè)事業(yè)部,并由孫嘉出任商業(yè)事業(yè)部首席合伙人。

尋找出路

沿著舊地圖,找不到新大陸,郁亮深諳其中道理。

2024年開年,萬科系商業(yè)業(yè)務(wù)試圖尋找一條新路。組織架構(gòu)方面,宣布新成立商業(yè)事業(yè)部,將七大區(qū)域的商業(yè)業(yè)務(wù)、印力集團統(tǒng)一并入商業(yè)事業(yè)部。

人事安排方面,原南方區(qū)域首席合伙人孫嘉出任商業(yè)事業(yè)部首席合伙人,丁力業(yè)繼續(xù)擔(dān)任印力集團董事長,同時兼任商業(yè)事業(yè)部首席顧問,王海武擔(dān)任商業(yè)事業(yè)部核心合伙人。

開年迎來迅猛調(diào)整,原因幾何?

一方面,當(dāng)前房地產(chǎn)開發(fā)業(yè)務(wù)沖頂回落,在公募REITs等政策支持下,商業(yè)成為了房企的新戰(zhàn)場;另一方面,借此東風(fēng),進一步將萬科、印力業(yè)務(wù)進行整合,無疑能夠通過商業(yè)板塊的“一盤棋”,強化團隊管理力量,更好地抓住發(fā)展機會。

實際上,萬科也是較早涉足商業(yè)地產(chǎn)的房企,于2000年便不斷加大深圳、上海、北京等地區(qū)的零售商業(yè)投資,直至2009年正式組建商業(yè)地產(chǎn)管理團隊。

不過,起初更像是被動“從商”,通過開發(fā)商業(yè)輔助拿地,進一步做好住宅業(yè)務(wù),即便2016年完成收購印力,同樣沒有把商業(yè)地產(chǎn)放在核心地位。

因此,過去許多年時間里,萬科旗下商業(yè)地產(chǎn)由區(qū)域事業(yè)部、印力兩個體系分別管理,以至于市場每每提及萬科與印力,都會用“協(xié)同不足、合而未并”作為評價。

隨著2018年喊出“活下去”、2020年提出“管理紅利”時代,再到2022年的“黑鐵時代”……一系列市場信號,讓身處其中的萬科也在尋找出路。

“要么死、要么活,沒有中間狀態(tài)”的行業(yè)寒冬之下,萬科給市場的答案是——商業(yè)革新。

對萬科而言,商業(yè)調(diào)整和改變,首要任務(wù)是打破過往萬科系與印力系“貌合神離”的狀態(tài)。

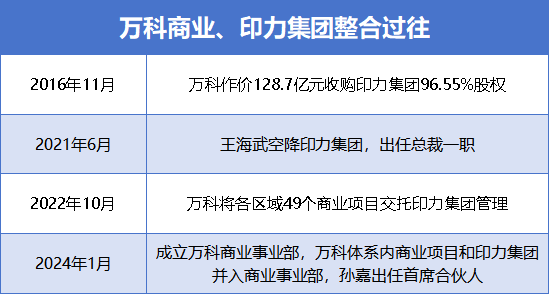

數(shù)據(jù)來源:企業(yè)公告、觀點指數(shù)整理

據(jù)了解,自2016年作價128.7億元收購印力集團96.55%股權(quán)之后,萬科便陸陸續(xù)續(xù)進行了多次整合。

其中,2021年6月,萬科“干將”王海武空降印力集團,出任總裁一職。

彼時市場觀點便提到,王海武履新印力集團,主要是為了讓萬科商業(yè)業(yè)務(wù)實現(xiàn)突破性發(fā)展,同時帶動其他經(jīng)營性業(yè)務(wù)。

次年,萬科將北京、重慶、西安、沈陽等20余個城市的49個自主開發(fā)項目交予印力集團管理,總體量達200萬平方米。

從人員到業(yè)務(wù),萬科系與印力系的整合真正走出了關(guān)鍵一步。

2024年,萬科再度重拳出擊,成立全新的商業(yè)事業(yè)部,任命全新事業(yè)部的相關(guān)掌舵人和負責(zé)人,以及相關(guān)區(qū)域的接班人。

值得注意的是,在萬科集團過往的組織架構(gòu)當(dāng)中,除集團總部以外,事業(yè)集團(BG)僅有開發(fā)經(jīng)營本部(北京、東北、華中、南方、上海、西北、西南七大區(qū)域BG)和物業(yè)服務(wù)BG。

而印力集團與長租公寓事業(yè)部、海外事業(yè)部、酒店與度假事業(yè)部、梅沙教育事業(yè)部、食品事業(yè)部、物流事業(yè)部均為事業(yè)單元(BU)設(shè)定。

此次將七大區(qū)域及印力集團進行融合,成立商業(yè)BG,意味著萬科將商業(yè)板塊提到了與開發(fā)業(yè)務(wù)和獨立上市的物業(yè)板塊同等地位。

其次,孫嘉是萬科較早開始探索和實踐經(jīng)營性業(yè)務(wù)的前線管理者之一,在上海任職期間開發(fā)和運營了多個商業(yè)綜合體。

選擇孫嘉作為新的操盤手,顯示萬科對下轄商業(yè)業(yè)務(wù)的整合決心。

整合之前

多年以來,萬科商業(yè)與印力的整合并非一帆風(fēng)順。

其中緣由不外乎有兩個重要因素:其一,當(dāng)年萬科收購印力,恰逢萬寶之爭的激烈階段,在外界看來,這番收購被解讀為打造“諾亞方舟”,預(yù)留退路。

因此,收購后印力始終未并表萬科,目前在報表上對印力的投資仍屬于“長期股權(quán)投資”,所產(chǎn)生的收益屬于“投資收益”。

其二,萬科各區(qū)域事業(yè)部的商業(yè)發(fā)展并不均衡。

目前,除印力體系以外,萬科旗下商業(yè)資產(chǎn)分布在七大區(qū)域事業(yè)部當(dāng)中,這些商業(yè)業(yè)務(wù)主要是前期拿地投資搭配而來的資產(chǎn),由各區(qū)域自主管理。

對區(qū)域事業(yè)部而言,尤其是上海、深圳等商業(yè)業(yè)務(wù)運營較為優(yōu)質(zhì)的區(qū)域,仍想保留自身的商業(yè)能力,為日后拿地增添話語權(quán),這無疑增大了整合的阻力。

更重要的是,一旦商業(yè)業(yè)務(wù)從個區(qū)域事業(yè)部當(dāng)中抽離,重新整合,必然會牽動各區(qū)域的奶酪,這也是整合多年未達預(yù)期的重要原因。

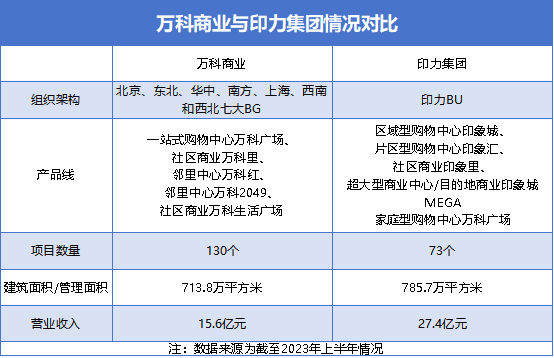

數(shù)據(jù)來源:企業(yè)官網(wǎng)、觀點指數(shù)整理

多方影響之下,過去許多年時間,萬科商業(yè)及印力集團始終以兩個體系存在。

觀點新媒體查閱發(fā)現(xiàn),印力集團運營管理的商業(yè)地產(chǎn)主要以城市購物中心為主,產(chǎn)品線包括印象城MEGA、印象城、印象匯、印象里,以及部分萬科廣場。

相比之下,城市公司下轄的商業(yè)事業(yè)部,除部分一站式購物中心萬科廣場以外,其余打造產(chǎn)品大多為社區(qū)商業(yè),包括萬科里、萬科紅、萬科2049、萬科生活廣場等。

這種架構(gòu)以及產(chǎn)品線,使得萬科商業(yè)地產(chǎn)板塊始終難以形成合力。

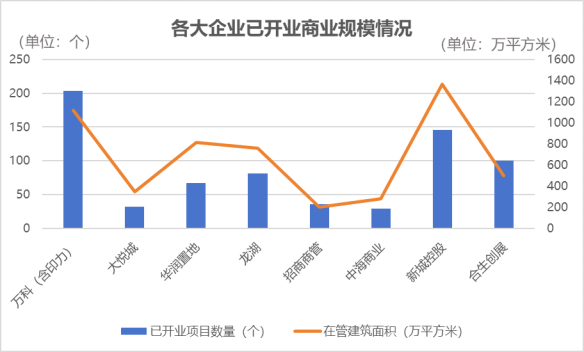

對比發(fā)現(xiàn),萬科集團旗下商業(yè)業(yè)務(wù)規(guī)模在行業(yè)當(dāng)中數(shù)一數(shù)二,但經(jīng)營質(zhì)量、效益與行業(yè)頭部企業(yè)存在一定差距。

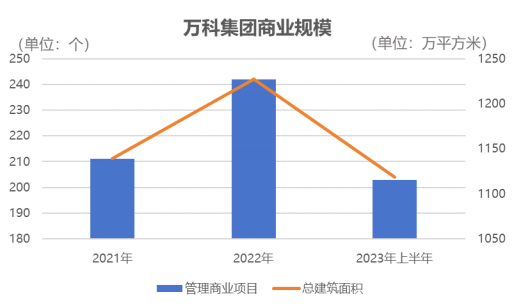

數(shù)據(jù)顯示,截至2023年6月底,萬科集團(含印力)累計開業(yè)203個商業(yè)項目(不含輕資產(chǎn)輸出管理項目),建筑面積1118.3萬平方米;規(guī)劃和在建建筑面積為381.2萬平方米。

數(shù)據(jù)來源:企業(yè)財報、觀點指數(shù)整理

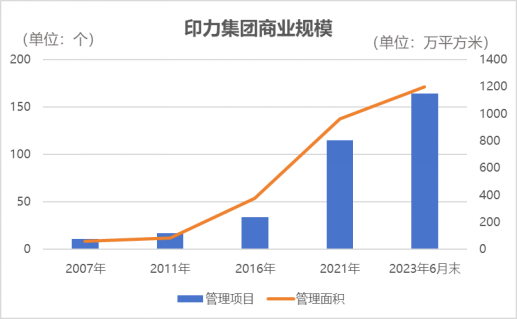

其中,印力管理項目規(guī)模亦逐年遞增,2007年該公司管理項目僅11個,管理面積為60萬平方米。

在萬科收購的那一年,印力在管項目數(shù)量增至34個,管理面積增至375萬平方米。截至2023年6月末,該公司累計開業(yè)73個商業(yè)項目(不含輕資產(chǎn)輸出管理項目),建筑面積699.5萬平方米;規(guī)劃和在建商業(yè)建筑面積為86.2萬平方米。

翻閱印力官網(wǎng)發(fā)現(xiàn),截至2023年10月,旗下運營管理項目超164個,遍布全國53個城市,資產(chǎn)規(guī)模近1000億元,管理面積近1200萬平方米。

數(shù)據(jù)來源:企業(yè)招募說明書、觀點指數(shù)整理

對比同行數(shù)據(jù),萬科系已開業(yè)項目數(shù)量、在管建筑規(guī)模均排在前列,較華潤置地、龍湖、大悅城等高一些。

同樣是2023年中期,新城控股已開業(yè)項目數(shù)量為146個,面積達到1367.14萬平方米,管理面積較萬科系更高一些。

但華潤、龍湖等頭部企業(yè),在管建筑面積均不超1000萬平方米,與整個萬科系,乃至印力集團,均存在較大的距離。

數(shù)據(jù)來源:企業(yè)財報、觀點指數(shù)整理

未來猜想

從萬科和印力的角度來看,實現(xiàn)商業(yè)“一盤棋”,才能更好助推業(yè)績提升。

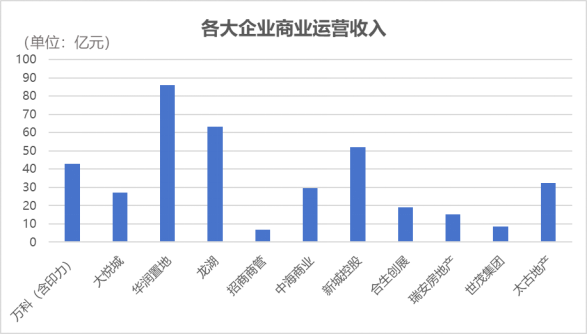

數(shù)據(jù)顯示,2022年全年,萬科商業(yè)業(yè)務(wù)(含非并表項目)營業(yè)收入87.2億元,同比增長14.3%。

去年上半年,萬科商業(yè)業(yè)務(wù)(含非并表項目)營業(yè)收入43.0億元,同比增長7.3%。其中,印力管理的商業(yè)項目營業(yè)收入27.4億元,同比提高2.0個百分點。

對比整個大行業(yè)來看,2023年中期,與萬科管理規(guī)模相近的新城控股,實現(xiàn)了52.01億元收入,較萬科多了20.95%。

項目數(shù)量、管理規(guī)模均不及萬科的華潤置地,同期實現(xiàn)商業(yè)業(yè)務(wù)收入86億元;龍湖集團同樣實現(xiàn)了63.3億元的相關(guān)業(yè)務(wù)收入,接近萬科的1.5倍。

數(shù)據(jù)來源:企業(yè)財報、觀點指數(shù)整理

為什么萬科持有大量商業(yè)業(yè)務(wù),卻無法實現(xiàn)業(yè)績的釋放?根本原因是各平臺之間協(xié)同不足。

以萬科旗下事業(yè)部為例,不少市場人士認為,運營能力是萬科各個事業(yè)部發(fā)展商業(yè)業(yè)務(wù)的最大短板。

至于印力集團,雖然擁有較強的商管運營能力,但大量低能級項目拖累了整體業(yè)績。

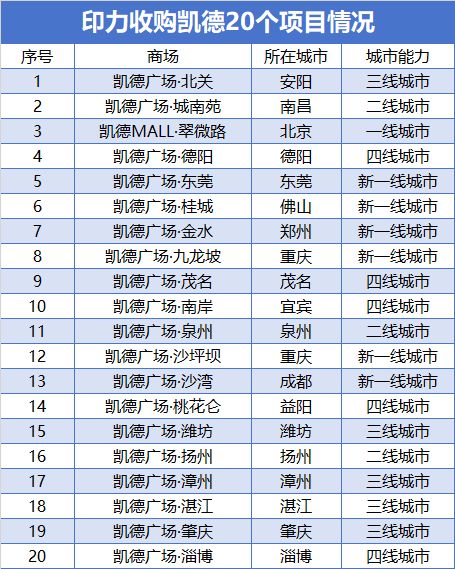

實際上,萬科收購后曾考慮推動印力集團單獨上市,彼時印力斥資84億元收購了凱德20個項目,這些項目大多位于三四線城市。

觀點新媒體了解到,上述收購項目當(dāng)中,僅凱德MALL·翠微路項目位于一線城市北京,另有六個項目位于新一線城市,如東莞、佛山、鄭州、重慶、成都等地區(qū),剩余項目大多位于三四線城市。

從目前市場最新披露的數(shù)據(jù)來看,上述20個項目交由印力經(jīng)營管理后,購物中心品牌已同步更名,“凱德廣場”、“凱德MALL”正式更名為“印象”系列。其中,北京凱德MALL項目更名為“印象城”,其余項目更名為印象匯。

從大眾點評等第三方平臺披露的用戶評論來看,20個項目整體運營成效并不算特別好,比如更名后的安陽北關(guān)印象匯、南昌青云印象匯,因區(qū)位、體量等因素影響,整體市場評分并不算高。

數(shù)據(jù)來源:公開報道、觀點指數(shù)整理

除上述收購以外,2022年,萬科商業(yè)同樣將49個項目委托給印力管理,但對比發(fā)現(xiàn),這些項目同樣不包含上海區(qū)域及深圳區(qū)域等核心地區(qū),不夠拔尖,能夠帶來的利潤、業(yè)績貢獻并不算高。

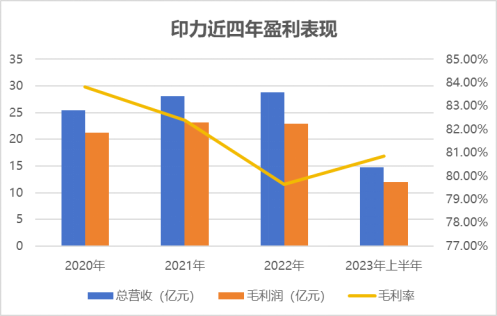

對比印力集團過去幾年業(yè)績表現(xiàn)來看,收入始終未能突破30億元,毛利率、毛利潤等也呈現(xiàn)波動下滑的態(tài)勢。

其中,2020年至2023年上半年,印力分別實現(xiàn)總營收25.4億元、28.05億元、28.81億元及14.76億元,增速逐年放緩。

同期,該公司毛利潤分別為21.29億元、23.11億元、22.94億元及11.94億元,毛利率分別為83.83%、82.39%、79.63%及80.84%,出現(xiàn)比較明顯的波動。

數(shù)據(jù)來源:企業(yè)招募說明書、觀點指數(shù)整理

顯然,過去幾年印力集團在業(yè)務(wù)規(guī)模不斷上漲的情況下,各項盈利指標未出現(xiàn)明顯增幅。

更直接的數(shù)據(jù)可以看公司的ROE情況,對比發(fā)現(xiàn),2016年,在萬科收購印力之初,該公司ROE達到6.76%,隨后2017年及2018年分別達到了11.04%及11.25%。但這一數(shù)值在2021年降至0.57%,次年微升至1.16%。

當(dāng)然,疫情等因素是上述指標變動的主要原因,但同樣需要警惕。

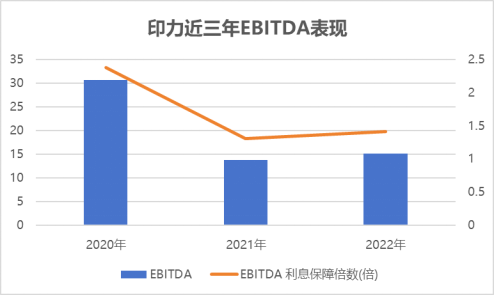

另從公司EBITDA及EBITDA利息保障倍數(shù)來看,總體對利息支出保障能力仍具備較高水平。

數(shù)據(jù)來源:企業(yè)招募說明書、觀點指數(shù)整理

對萬科來說,過往依托區(qū)域事業(yè)部及印力集團“兩條腿”走路,并未達到預(yù)期的走穩(wěn)與走快;而今兩平臺試圖進行深度融合,擰成一股繩,或?qū)砀蟮南胂罂臻g。

一方面,重整之后,印力集團或能實現(xiàn)業(yè)務(wù)并表,如此一來,整個萬科系的商業(yè)規(guī)模、業(yè)務(wù)收入將迎來一定的增值,商業(yè)BG或能成為租賃、物業(yè)等業(yè)務(wù)以外又一項“看家本領(lǐng)”。

另一方面,2023年末,印力成為首批試水商業(yè)REITs的企業(yè)之一,萬科體系內(nèi)含有大量的商業(yè)項目,有望借助REITs東風(fēng)加速發(fā)展,甚至實現(xiàn)商業(yè)業(yè)務(wù)整體上市。